Kreditbearbeiter

Wohin möchten Sie als Nächstes gehen?

Oder erkunden Sie diesen Beruf ausführlicher...

Was zeigt diese Schneeflocke?

Was ist das?

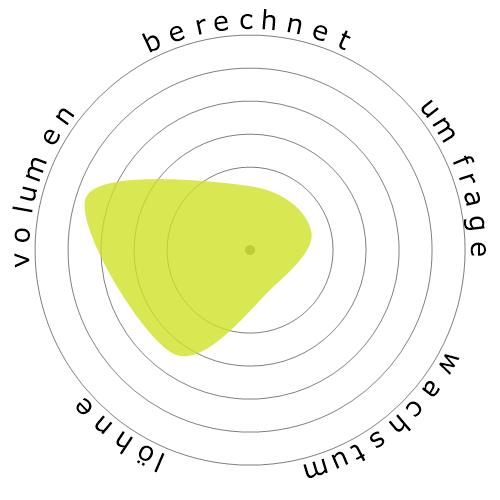

Wir bewerten Jobs anhand von vier Faktoren. Diese sind:

- Chance der Automatisierung

- Jobwachstum

- Löhne

- Anzahl der verfügbaren Stellen

Dies sind einige wichtige Punkte, über die man beim Jobsuchen nachdenken sollte.

Personen haben sich auch angesehen

Berechnetes Automatisierungsrisiko

Hohes Risiko (61-80%): Arbeitsplätze in dieser Kategorie sind einer erheblichen Bedrohung durch Automatisierung ausgesetzt, da viele ihrer Aufgaben mit aktuellen oder nahen zukünftigen Technologien leicht automatisiert werden können.

Weitere Informationen darüber, was dieser Wert ist und wie er berechnet wird, sind verfügbar hier.

Benutzerumfrage

Unsere Besucher haben abgestimmt, dass es wahrscheinlich ist, dass dieser Beruf automatisiert wird. Diese Einschätzung wird weiterhin durch das berechnete Automatisierungsrisiko unterstützt, welches eine 79% Chance der Automatisierung schätzt.

Was denken Sie, ist das Risiko der Automatisierung?

Wie hoch ist die Wahrscheinlichkeit, dass Kreditbearbeiter in den nächsten 20 Jahren durch Roboter oder künstliche Intelligenz ersetzt wird?

Gefühl

Das folgende Diagramm wird angezeigt, wenn genügend Stimmen vorhanden sind, um aussagekräftige Daten zu erzeugen. Es zeigt die Ergebnisse von Nutzerumfragen im Laufe der Zeit und bietet einen klaren Hinweis auf Stimmungstrends.

Gefühlslage über die Zeit (jährlich)

Wachstum

Die Anzahl der 'Loan Officers' Stellenangebote wird voraussichtlich um 1,4% bis 2033 steigen.

Gesamtbeschäftigung und geschätzte Stellenangebote

Aktualisierte Prognosen sind fällig 09-2025.

Löhne

Im Jahr 2023 betrug das mittlere Jahresgehalt für 'Loan Officers' 69.990 $, oder 34 $ pro Stunde.

'Loan Officers' wurden 45,6% höher bezahlt als der nationale Medianlohn, der bei 48.060 $ lag.

Löhne über die Zeit

Volumen

Ab dem 2023 waren 321.090 Personen als 'Loan Officers' in den Vereinigten Staaten beschäftigt.

Dies entspricht etwa 0,21% der erwerbstätigen Bevölkerung im ganzen Land.

Anders ausgedrückt, ist etwa 1 von 472 Personen als 'Loan Officers' beschäftigt.

Stellenbeschreibung

Bewerten, genehmigen oder empfehlen Sie die Genehmigung von gewerblichen, Immobilien- oder Kreditdarlehen. Beraten Sie Kreditnehmer über ihre finanzielle Situation und Zahlungsmethoden. Beinhaltet Hypothekenkreditbearbeiter und -vertreter, Analysten für Inkassoforderungen, Kreditdienstleistungsbeauftragte, Kreditprüfer und Kurzzeitkreditbeauftragte.

SOC Code: 13-2072.00

Kommentare (15)

Auf Kommentar antworten