Lånehandläggare

Vart vill du åka härnäst?

Eller, utforska detta yrke i större detalj...

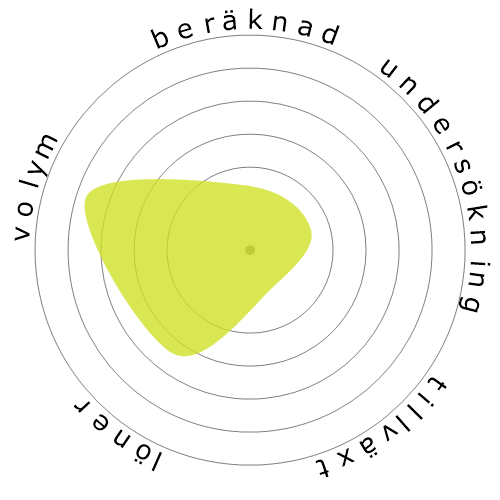

Vad visar denna snöflinga?

Vad är detta?

Vi betygsätter jobb med hjälp av fyra faktorer. Dessa är:

- Risken för att bli automatiserad

- Jobbtillväxt

- Löner

- Volymen av tillgängliga positioner

Dessa är några viktiga saker att tänka på när man söker jobb.

Personer tittade också på

Beräknad automatiseringsrisk

Hög risk (61-80%): Jobb i denna kategori står inför ett betydande hot från automatisering, eftersom många av deras uppgifter lätt kan automatiseras med nuvarande eller nära framtida tekniker.

Mer information om vad detta betyg är, och hur det beräknas finns tillgängligt här.

Användarundersökning

Våra besökare har röstat för att det är troligt att detta yrke kommer att automatiseras. Detta bedömning stöds ytterligare av den beräknade automationsrisknivån, som uppskattar 79% chans för automation.

Vad tror du är risken med automatisering?

Vad är sannolikheten att Lånehandläggare kommer att ersättas av robotar eller artificiell intelligens inom de närmaste 20 åren?

Känsla

Följande graf visas där det finns tillräckligt med röster för att producera meningsfull data. Den visar användaromröstningsresultat över tid och ger en tydlig indikation på sentimenttrender.

Känslor över tid (årligen)

Tillväxt

Antalet 'Loan Officers' lediga jobb förväntas att öka med 1,4% till 2033

Total sysselsättning och uppskattade jobböppningar

Uppdaterade prognoser beräknas 09-2025.

Löner

I 2023 var den medianårliga lönen för 'Loan Officers' 69 990 $, eller 34 $ per timme.

'Loan Officers' betalades 45,6% högre än den nationella medianlönen, som låg på 48 060 $

Löner över tid

Volym

Från och med 2023 var det 321 090 personer anställda som 'Loan Officers' inom USA.

Detta representerar cirka 0,21% av den anställda arbetskraften i hela landet

Sagt på ett annat sätt, runt 1 av 472 personer är anställda som 'Loan Officers'.

Arbetsbeskrivning

Utvardera, auktorisera eller rekommendera godkännande av kommersiella lån, fastighetslån eller kreditlån. Rådfråga låntagare om deras ekonomiska status och betalningsmetoder. Inkluderar lånehandläggare för bostadslån och agenter, analytiker för inkasso, lånehandläggare för lån, låneunderwriters och lånehandläggare för snabblån.

SOC Code: 13-2072.00

Kommentarer (15)

Svara på kommentar