Oficiales de Préstamos

Las personas también vieron

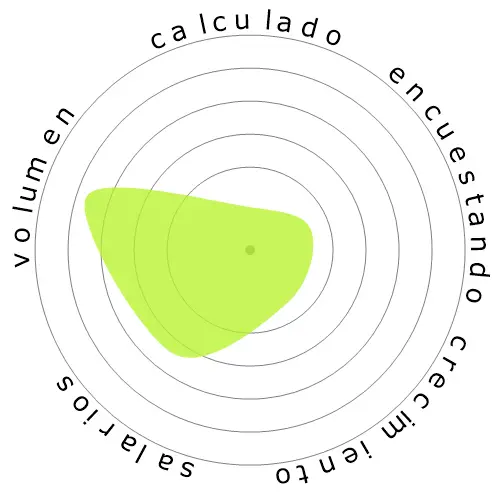

Riesgo de automatización calculado

Alto Riesgo (61-80%): Los trabajos en esta categoría enfrentan una amenaza significativa por la automatización, ya que muchas de sus tareas pueden ser fácilmente automatizadas utilizando tecnologías actuales o de un futuro cercano.

Más información sobre qué es esta puntuación y cómo se calcula está disponible aquí.

Encuesta de usuarios

Nuestros visitantes han votado que es probable que esta ocupación se automatice. Esta evaluación se ve respaldada por el nivel de riesgo de automatización calculado, que estima una posibilidad del 79% de automatización.

¿Cuál crees que es el riesgo de la automatización?

¿Cuál es la probabilidad de que Oficiales de Préstamos sea reemplazado por robots o inteligencia artificial en los próximos 20 años?

Sentimiento

El siguiente gráfico se incluye siempre que haya una cantidad sustancial de votos para generar datos significativos. Estas representaciones visuales muestran los resultados de las encuestas de usuarios a lo largo del tiempo, proporcionando una indicación importante de las tendencias de sentimiento.

Sentimiento a lo largo del tiempo (anualmente)

Crecimiento

Se espera que el número de ofertas de trabajo para 'Loan Officers' aumente 1,4% para 2033

Empleo total y estimaciones de vacantes laborales

Las proyecciones actualizadas se deben 09-2025.

Salarios

En 2023, el salario anual mediano para 'Loan Officers' fue de 69.990 $, o 33 $ por hora.

'Loan Officers' recibieron un salario 45,6% más alto que el salario medio nacional, que se situó en 48.060 $

Salarios a lo largo del tiempo

Volumen

A partir de 2023, había 321.090 personas empleadas como 'Loan Officers' dentro de los Estados Unidos.

Esto representa alrededor del 0,21% de la fuerza laboral empleada en todo el país.

Dicho de otra manera, alrededor de 1 de cada 472 personas están empleadas como 'Loan Officers'.

Descripción del trabajo

Evaluar, autorizar o recomendar la aprobación de préstamos comerciales, inmobiliarios o de crédito. Asesorar a los prestatarios sobre su situación financiera y métodos de pago. Incluye a oficiales y agentes de préstamos hipotecarios, analistas de cobro, oficiales de servicio de préstamos, suscriptores de préstamos y oficiales de préstamos de día de pago.

SOC Code: 13-2072.00

Comentarios

Leave a comment

To put this career as highly at risk is unrealistic.

Consumer loan officers like credit card or unsecured debt peddlers might be automated. In a lot of regards they already are.

But if you're going to say that mortgage lending is going away just look at quicken mortgage. Their model is the future.

Deja una respuesta sobre esta ocupación