Hitelügyintézők

Hová szeretne legközelebb menni?

Vagy fedezze fel ezt a szakmát részletesebben...

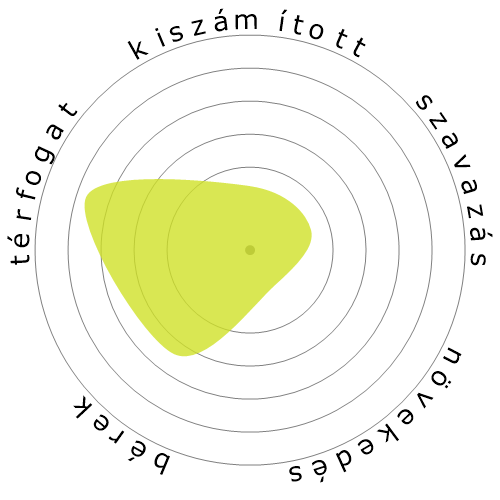

Mit mutat ez a hópehely?

Mi ez?

Négy tényező alapján értékeljük a munkákat. Ezek a következők:

- Az automatizálás esélye

- A munkahelyek növekedése

- Bérek

- Rendelkezésre álló pozíciók száma

Ezeket az alapvető szempontokat érdemes szem előtt tartani munkakeresés során.

Az emberek ezt is megtekintették

Számított automatizálási kockázat

Magas kockázat (61-80%): Az ebben a kategóriában található munkák jelentős fenyegetést jelentenek az automatizáció szempontjából, mivel sok feladatukat könnyen automatizálhatjuk a jelenlegi vagy a közeljövő technológiáival.

További információ arról, hogy mi ez a pontszám, és hogyan számítják ki, elérhető itt.

Felhasználói szavazás

Látogatóink szavazatai alapján valószínű, hogy ezt a foglalkozást automatizálni fogják. Ezt az értékelést tovább erősíti a kiszámított automatizálási kockázati szint, amely 79% esélyt becsül az automatizálásra.

Mit gondol, milyen kockázatai vannak az automatizációnak?

Milyen valószínűséggel fogják Hitelügyintézők robotok vagy mesterséges intelligencia helyettesíteni a következő 20 évben?

Érzelem

Az alábbi grafikon ott jelenik meg, ahol elegendő szavazat áll rendelkezésre ahhoz, hogy értelmes adatokat lehessen előállítani. Az idő múlásával mutatja a felhasználói szavazások eredményeit, egyértelműen jelezve a hangulati trendeket.

Érzelem az időben (évente)

Növekedés

A(z) 'Loan Officers' munkahelyi nyitások száma várhatóan 1,4%-kal nő 2033-ra.

Teljes foglalkoztatottság és becsült állásnyitások

A frissített előrejelzések 09-2025 időpontban esedékesek..

Bérek

A(z) 2023-ban a 'Loan Officers' éves középfizetése 69 990 $ volt, vagyis 34 $ óránként.

'Loan Officers' magasabb összeget kaptak, mint az országos mediánbér, ami 48 060 $-n állt.

Bérek az idők folyamán

Térfogat

2023 időpontjában 321 090 ember dolgozott 'Loan Officers' munkakörben az Egyesült Államokban.

Ez körülbelül a 0,21% -át képviseli az országban foglalkoztatott munkaerőnek.

Másképp fogalmazva, körülbelül minden 472. ember 'Loan Officers'-ként dolgozik.

Munkaköri leírás

Értékelje, engedélyezze vagy javasolja a kereskedelmi, ingatlan- vagy hitelkölcsönök jóváhagyását. Tanácsolja a kölcsönvevőket a pénzügyi helyzetről és a fizetési módszerekről. Ide tartoznak a jelzáloghitel-ügyintézők és ügynökök, behajtási elemzők, hitelkezelő tisztviselők, hitelbiztosítási tisztviselők és a fizetésnapi hitelügyintézők.

SOC Code: 13-2072.00

Hozzászólások (15)

Válasz a hozzászólásra